Guida agli investimenti

immobiliari globali

Gestione di tempo, denaro e rischio finanziario. Come valutare dove, quando e quanto investire.

Questa guida è pensata per investitori con un capitale da destinare all’immobiliare globale. Si focalizza su come valutare le opportunità e gestire i rischi, fornendo consigli pratici in un linguaggio semplice.

Introduzione

Investire nel settore immobiliare rappresenta una delle decisioni più strategiche e sicure per un investitore. Paragonabile a depositare un assegno in una cassaforte, l’acquisto di un immobile offre una stabilità unica e la possibilità di aumentare di valore nel tempo. Questo tipo di investimento non solo protegge i tuoi risparmi dall’inflazione e dalle fluttuazioni dei mercati finanziari, ma investire in aree in espansione può anche garantire rendimenti elevati e costanti.

Il mercato immobiliare offre molteplici opportunità per far crescere il proprio capitale. Gli immobili situati in zone di sviluppo possono apprezzarsi rapidamente, offrendo significativi profitti sia in termini di valore di vendita che di reddito da affitto. Tuttavia, per avere successo, è fondamentale una pianificazione accurata e una comprensione approfondita dei vari fattori che influenzano il mercato.

Investimento immobiliare, se fatto con la giusta strategia e analisi, può trasformarsi in una fonte di reddito stabile e in un potente strumento di crescita finanziaria. Scopri come sfruttare al meglio queste opportunità, imparando a fare scelte informate e a massimizzare i tuoi profitti nel mondo immobiliare.

Roadmap per l'Investimento Immobiliare

Investire nel settore immobiliare rappresenta una delle decisioni più strategiche e sicure per un investitore. Paragonabile a depositare un assegno in una cassaforte, l’acquisto di un immobile offre una stabilità unica e la possibilità di aumentare di valore nel tempo. Questo tipo di investimento non solo protegge i tuoi risparmi dall’inflazione e dalle fluttuazioni dei mercati finanziari, ma investire in aree in espansione può anche garantire rendimenti elevati e costanti.

Il mercato immobiliare offre molteplici opportunità per far crescere il proprio capitale. Gli immobili situati in zone di sviluppo possono apprezzarsi rapidamente, offrendo significativi profitti sia in termini di valore di vendita che di reddito da affitto. Tuttavia, per avere successo, è fondamentale una pianificazione accurata e una comprensione approfondita dei vari fattori che influenzano il mercato.

Investimento immobiliare, se fatto con la giusta strategia e analisi, può trasformarsi in una fonte di reddito stabile e in un potente strumento di crescita finanziaria. Scopri come sfruttare al meglio queste opportunità, imparando a fare scelte informate e a massimizzare i tuoi profitti nel mondo immobiliare.

1. Sviluppo dell’Economia Globale e dei Mercati Locali

2. Flussi di Capitale

3. Scoprire gli Indicatori Economici

4. Decifrare la Ciclicità

5. Il Polso del Mercato Specifico

6. Valutazione del Rischio

7. Diversificazione

Investire in un Agente Immobiliare

SVILUPPO DELL’ECONOMIA GLOBALE E DEI MERCATI LOCALI

Il riflesso dei trend globali sui mercati immobiliari

In un contesto economico sempre più interconnesso, comprendere le forze economiche globali che possono influenzare gli investimenti immobiliari è vitale.

In un’economia sempre più interconnessa, i movimenti globali si riverberano nei mercati immobiliari di tutto il mondo, influenzando prezzi, tendenze e opportunità d’investimento. Non si può più considerare un mercato immobiliare in isolamento; le dinamiche estere sono diventate un fattore non trascurabile per gli investitori di qualsiasi regione.

In questa parte della guida esamineremo i trend e gli indicatori più significativi che modellano il business globale e il mercato immobiliare.

Diffusione del Capitalismo e Mercati Immobiliari

La diffusione del capitalismo nel corso dell’ultimo secolo ha avuto un impatto inconfondibile sui mercati economici e immobiliari globali. Questa espansione non solo ha trasformato economie intere da sistemi chiusi e controllati a mercati aperti e competitivi, ma ha anche avuto un effetto profondo sulle proprietà immobiliari, spostandone il controllo dalle mani statali a quelle private.

Nella transizione verso sistemi capitalistici, i paesi che un tempo erano guidati da politiche collettiviste hanno dovuto affrontare la sfida di redistribuire la proprietà immobiliare dallo stato ai privati. Questo ha portato a un incremento significativo dei diritti di proprietà privata, specialmente in nazioni che hanno recentemente abbracciato il capitalismo, come molte repubbliche post-sovietiche e nazioni in rapido sviluppo economico come la Cina. Con l’espansione dei diritti di proprietà, sono cresciute anche le opportunità di investimento immobiliare per individui e imprese, dando luogo a un incremento di ricchezza personale e nazionale

L’investimento in immobili è da sempre considerato un rifugio sicuro e attrattivo per la crescita patrimoniale. Offre non solo un bene tangibile e duraturo ma anche la possibilità di apprezzamento del valore nel tempo, oltre a fungere da protezione contro l’inflazione e le fluttuazioni valutarie. Nel mondo capitalistico, l’immobiliare rappresenta una parte fondamentale della crescita della ricchezza sia personale che aziendale, con particolare rilevanza in contesti dove la stabilità economica e la sicurezza giuridica degli investimenti sono ben consolidate.

Stati Uniti ed Europa occidentale, tradizionalmente percepiti come mercati stabili, continuano ad attrarre investitori che cercano sicurezza e opportunità. Tuttavia, nuovi mercati stanno guadagnando terreno in termini di sicurezza e potenziale di crescita, grazie alla stabilizzazione politica e al rafforzamento dei loro sistemi economici. Con l’incremento della ricchezza globale, il real estate diventa una scelta privilegiata per diversificare gli investimenti e cercare rendimenti solidi, soprattutto in tempi di incertezza economica, come dimostrato dalle reazioni ai mercati volatili durante eventi globali quali la pandemia di coronavirus.

Considerazioni per gli Investitori

La diffusione del capitalismo, quindi, ha aperto nuove frontiere per il mercato immobiliare, spingendo gli investitori a esplorare possibilità in precedenza inaccessibili e a valutare il real estate come una componente cruciale della loro strategia di crescita patrimoniale.

Gli investitori dovrebbero considerare la stabilità economica e giuridica delle regioni target e diversificare i propri investimenti per ridurre i rischi. La transizione verso la proprietà privata offre potenziali significativi, ma richiede una pianificazione attenta per garantire sicurezza e massimizzare i rendimenti.

Alleanze Internazionali e il Mercato Immobiliare

Le alleanze internazionali giocano un ruolo critico nell’abbattere le barriere commerciali e facilitare il flusso di capitale e persone oltre i confini nazionali. Queste collaborazioni possono influenzare significativamente i mercati immobiliari locali e globali, offrendo stabilità e fiducia agli investitori.

Il tessuto delle alleanze economiche come l’Unione Europea, nonostante le sfide evidenziate da eventi come il Brexit, rimane un fondamento per la cooperazione economica internazionale. Londra, per esempio, ha mantenuto il suo status di hub preminente per investimenti immobiliari, sottolineando come la forza delle alleanze economiche può sostenere i mercati immobiliari nonostante i cambiamenti politici.

In Asia, i triangoli di crescita come quello tra Indonesia, Malesia e Singapore (IMS-GT) esemplificano come l’interdipendenza economica possa guidare la collaborazione regionale, ottimizzando punti di forza collettivi e individuali. Queste iniziative condividono un obiettivo comune: favorire lo sviluppo economico integrato, che si riflette poi nel mercato immobiliare attraverso la domanda di spazi commerciali e abitativi.

Le alleanze incentrate sul commercio promuovono la mobilità dei capitali e delle persone. Quando le barriere commerciali cadono, si assiste a un incremento del flusso di investimenti e di forza lavoro qualificata oltre i confini nazionali. Questo è un vantaggio per gli investitori che cercano opportunità oltre il loro mercato interno.

Le alleanze commerciali stimolano la stabilità e la sicurezza che gli acquirenti di immobili cercano. Un afflusso di aziende in una regione significa un aumento nella domanda di spazi commerciali e, di conseguenza, un bisogno maggiore di alloggi per i lavoratori. Mentre le economie crescono, i fondi disponibili per lo sviluppo aumentano, creando domanda per nuove competenze, offrendo nuovi lavori, aumentando i redditi e attirando lavoratori.

Considerazioni per gli Investitori

Le alleanze e i partenariati commerciali sono un motore potente per la crescita dei mercati immobiliari, poiché non solo facilitano il commercio e l’investimento, ma anche perché creano le condizioni ottimali per lo sviluppo economico che sostiene e valorizza gli investimenti immobiliari.

Gli investitori dovrebbero monitorare attentamente tali alleanze, poiché rappresentano un elemento chiave per valutare la sicurezza e il potenziale di rendimento degli investimenti immobiliari sia a livello locale che globale.

Connettività e Impatto sul Mercato Immobiliare

La connettività, soprattutto tramite internet e le reti sociali, è forse la forza che più di ogni altra ha ridotto le distanze nel mondo. Ogni evento, dalle pietre miliari economiche ai cambiamenti politici, viene condiviso sui social network. Questo flusso costante di informazioni e scambio di idee facilita l’accesso a conoscenze e opportunità multiculturali.

Paesi come Cina, Singapore, Filippine e Vietnam stanno spingendo fortemente verso lo sviluppo dell’outsourcing attraverso l’infrastruttura a banda larga e incentivi fiscali. L’India, grazie alla sua vasta popolazione anglofona e a università che formano ingegneri e tecnici qualificati, domina nel settore dell’offshoring, noto anche come e-work o world-sourcing. Compagnie di punta nell’outsourcing dei processi IT e di business dimostrano l’importanza della connettività per i servizi globali.

Il mercato immobiliare sfrutta internet non solo per comunicare dettagli delle transazioni e per pubblicizzare annunci, ma anche per attirare acquirenti e affittuari. Un accesso affidabile a internet è fondamentale per mantenere i rapporti tra professionisti del settore e i loro clienti, che sono sempre più informati sui mercati di loro interesse e pronti a comunicare la loro disponibilità a investire in modi sempre più innovativi, resi possibili dalle tecnologie in continua evoluzione.

Un risultato diretto di questo mondo interconnesso sono i mercati finanziari operativi 24 ore su 24. Gli investitori hanno accesso istantaneo ai segnali di mercato dai principali scambi azionari come quelli di Londra, New York, Parigi, Francoforte, Hong Kong, Tokyo e Mumbai. Questo accesso costante permette di sfruttare le opportunità non appena si presentano, ma può anche portare a volatilità e incertezza nel mercato.

Le alleanze commerciali stimolano la stabilità e la sicurezza che gli acquirenti di immobili cercano. Un afflusso di aziende in una regione significa un aumento nella domanda di spazi commerciali e, di conseguenza, un bisogno maggiore di alloggi per i lavoratori. Mentre le economie crescono, i fondi disponibili per lo sviluppo aumentano, creando domanda per nuove competenze, offrendo nuovi lavori, aumentando i redditi e attirando lavoratori.

Considerazioni per gli Investitori

La connettività globale rappresenta una leva strategica per il mercato immobiliare.

Gli investitori devono considerare come l’accesso immediato alle informazioni, facilitato da internet, influenzi la trasparenza del mercato e la velocità delle transazioni. Una forte infrastruttura di rete non solo attrae aziende e professionisti, incrementando la domanda di immobili, ma permette anche una gestione più agile degli investimenti. La capacità di monitorare e reagire rapidamente ai cambiamenti del mercato globale offre un vantaggio competitivo fondamentale.

Rete Globale di Specializzazione e Interdipendenza

La mappa economica del mondo si caratterizza per una rete di specializzazioni nazionali e dipendenze reciproche che influenzano profondamente i mercati, inclusi quelli immobiliari. Questo tessuto di interconnessioni determina flussi di capitali, beni, e persone, plasmando l’offerta e la domanda immobiliare in modi complessi e sfaccettati.

La specializzazione consente ai paesi di eccellere in specifici settori, da quelli industriali a quelli tecnologici, influenzando direttamente la domanda di spazi commerciali e residenziali. Ad esempio, la Silicon Valley negli Stati Uniti, grazie alla sua specializzazione nel settore tecnologico, ha visto un boom sia nel mercato del lavoro che in quello immobiliare. Analogamente, la Germania, con la sua industria manifatturiera avanzata, mostra come la specializzazione influenzi la domanda di immobili industriali e residenziali per accogliere una forza lavoro qualificata.

La dipendenza da risorse esterne, come nel caso del Giappone che importa minerali per la produzione industriale, o della Cina che si affida all’importazione di risorse dall’estero, crea una domanda di infrastrutture logistiche e di magazzinaggio che stimola lo sviluppo immobiliare specifico.

Le rimesse dei lavoratori migranti sono una linfa vitale per i mercati immobiliari dei paesi in via di sviluppo. Questi flussi finanziari sostengono l’acquisto di immobili e il finanziamento di nuovi progetti di costruzione, generando un ciclo virtuoso di crescita e sviluppo. Durante la pandemia del COVID-19, le restrizioni ai movimenti di persone hanno messo in luce la fragilità di questo sistema, con impatti a lungo termine ancora da valutare.

Considerazioni per gli Investitori

La rete globale di specializzazione e interdipendenza presenta sfide e opportunità per gli investitori immobiliari. Comprendere come le dinamiche di specializzazione produttiva e le dipendenze da risorse influenzino la domanda di immobili è cruciale.

Gli investitori devono valutare le regioni con settori in crescita e infrastrutture sviluppate, poiché queste aree offrono potenziali rendimenti elevati. Inoltre, è fondamentale monitorare i flussi finanziari internazionali, come le rimesse dei lavoratori migranti, che possono sostenere mercati immobiliari emergenti. Adattarsi a queste tendenze globali permette di anticipare le opportunità e mitigare i rischi.

L'Impatto della Facilità di Viaggio sull'Investimento Immobiliare

La globalizzazione dei trasporti e la diminuzione dei costi di viaggio hanno reso le destinazioni internazionali più accessibili, influenzando significativamente il mercato immobiliare. Questa tendenza apre nuove prospettive per gli investitori che cercano opportunità oltre i confini nazionali

Le località turistiche e le zone predilette dai pensionati internazionali diventano aree chiave per gli investimenti immobiliari. La ricerca di uno stile di vita attivo e la possibilità di trascorrere la pensione in un clima mite aumentano la domanda di immobili in queste regioni. La presenza di una comunità internazionale di pensionati può indicare la stabilità e l’attrattiva dell’investimento in un’area specifica.

La facilità di viaggio stimola anche un mercato immobiliare dinamico, con acquirenti che mantengono legami con più paesi e considerano investimenti in diverse località. Questa mobilità internazionale aumenta la domanda di immobili sia per uso personale che come investimento, influenzando i prezzi e le opportunità di rendimento.

Per l’investitore, le zone con forte afflusso turistico o popolari tra i pensionati internazionali offrono interessanti opportunità di investimento. La stabilità del flusso di visitatori e il potenziale di affitto a lungo termine sono fattori chiave da considerare. Inoltre, la crescente popolarità delle seconde case all’estero tra i pensionati con redditi sicuri può indicare un mercato in crescita con buone prospettive di apprezzamento dell’immobile.

Considerazioni per gli Investitori

La facilità di viaggio amplia le opportunità immobiliari. Località turistiche e aree preferite dai pensionati offrono alti potenziali di rendimento e domanda stabile.

Gli investitori dovrebbero considerare queste destinazioni, valutando le tendenze turistiche e residenziali per identificare mercati con forte crescita a lungo termine.

La Forza Lavoro del XXI Secolo e l'Impatto sull'Immobiliare

La forza lavoro globale sta subendo una trasformazione radicale, spostandosi sempre di più dalla tradizionale presenza quotidiana in ufficio o in fabbrica verso modelli di lavoro flessibili e distribuiti geograficamente. Le aziende cercano di espandersi in nuovi mercati, collaborare in imprese innovative e lavorare con fornitori o prestatori di servizi in outsourcing in varie parti del mondo. La connettività elettronica e i viaggi aerei economici stanno facilitando questa nuova mobilità lavorativa.

La natura del lavoro nel ventunesimo secolo sta aprendo nuove opportunità nel settore immobiliare. L’ingresso di lavoratori e nuove aziende nei mercati locali può generare domanda di spazi ufficio, residenziali, commerciali e industriali. I lavoratori a distanza, ad esempio, potrebbero decidere di vivere e lavorare in un’area specifica, indipendentemente dalla posizione fisica dell’ufficio della loro azienda. Questo scenario apre interessanti prospettive per gli investitori immobiliari, soprattutto in località che diventano hub preferenziali per i lavoratori remoti.

- Spazi Ufficio: Anche se la tendenza al lavoro remoto riduce la necessità di grandi uffici centralizzati, emergono nuove forme di spazi di lavoro condiviso e flessibili, come i coworking, che si adattano alle esigenze della forza lavoro moderna.

- Spazi Residenziali: La possibilità di lavorare da qualsiasi luogo aumenta la richiesta di abitazioni in località che offrono qualità della vita, servizi e connettività. Questo può influenzare i prezzi immobiliari e le tendenze di sviluppo in specifiche aree.

- Spazi Commerciali e Industriali: Le nuove imprese possono necessitare di spazi per la vendita al dettaglio o per attività industriali leggere, specialmente quelle che si basano sulla produzione locale o sulla distribuzione diretta al consumatore.

Considerazioni per gli Investitori

La forza lavoro del ventunesimo secolo offre nuove opportunità per gli investitori immobiliari. La crescente mobilità e flessibilità lavorativa aumentano la domanda di spazi residenziali in aree con alta qualità della vita, spazi di coworking flessibili, e strutture commerciali adattabili.

Gli investitori devono identificare le località e i tipi di spazi che saranno più richiesti, posizionandosi strategicamente per anticipare le tendenze e massimizzare i rendimenti a lungo termine.

Queste forze collettive plasmano il paesaggio immobiliare, offrendo sia nuove sfide che opportunità. Un occhio attento ai cambiamenti macroeconomici e alle tendenze demografiche può fornire agli investitori un vantaggio competitivo, consentendo loro di anticipare le evoluzioni del mercato e posizionarsi strategicamente per sfruttare al meglio le onde del cambiamento globale.

Individuare le tendenze più ampie richiede una combinazione di analisi a livello macro con una profonda comprensione delle dinamiche del mercato locale.

FLUSSI DI CAPITALE

L’influenza occulta sul tuo investimento

Comprendere i flussi di capitale è essenziale per identificare le migliori opportunità di investimento immobiliare. Questi movimenti influenzano direttamente i prezzi e la disponibilità di immobili, orientando le decisioni degli investitori.

Cosa Muove Davvero il Mercato Immobiliare

Il comportamento dei flussi di capitale internazionali è essenziale per comprendere il mercato immobiliare globale. Esistono diverse teorie che spiegano come e perché il capitale si muove attraverso le frontiere e quale impatto questi movimenti hanno sui mercati immobiliari locali.

Teoria della

Convenienza d'Acquisto

Secondo questa teoria, i capitali tendono a muoversi verso mercati dove i prezzi sono particolarmente bassi, rendendo gli investimenti più attraenti. Questo si verifica perché in tali contesti, il potere d'acquisto delle valute estere risulta maggiorato, permettendo agli investitori di acquistare più beni a minor prezzo, inclusi gli immobili.

Teoria della

Prevenzione delle Perdite

Questa teoria suggerisce che gli investitori internazionali si ritirano o evitano di investire in mercati dove gli asset sono in calo di valore. L'obiettivo è prevenire perdite che potrebbero sovrastare i benefici derivanti da favorevoli tassi di cambio. In periodi di incertezza o instabilità economica, si nota quindi un calo degli investimenti esteri in mercati locali.

Teoria dell'Interdipendenza

dei Mercati

Questa teoria afferma che le economie globali sono strettamente collegate tra loro attraverso un sistema unificato che ne coordina le fluttuazioni. In questo modello, i mercati tendono a crescere e a contrarsi simultaneamente, influenzando direttamente il valore degli investimenti immobiliari in diverse parti del mondo.

Queste dinamiche dei flussi di capitale illustrano come le decisioni di investimento non siano isolate, ma profondamente influenzate da variabili economiche globali. Nel contesto del mercato immobiliare, la comprensione di questi principi è fondamentale per anticipare le tendenze di mercato e per stabilire strategie d’investimento efficaci, sfruttando le fasi di espansione e mitigando i rischi nelle fasi di contrazione.

SCOPRIRE GLI INDICATORI ECONOMICI

Quali numeri dettano le regole degli investimenti

Gli indicatori finanziari sono strumenti fondamentali per valutare lo stato di salute di un’economia e per prendere decisioni informate sugli investimenti. In questo contesto, conoscere e comprendere questi indicatori permette agli investitori immobiliari di fare scelte strategiche, massimizzando i rendimenti e minimizzando i rischi. In questa guida, analizzeremo alcuni dei principali indicatori finanziari e il loro impatto sul mercato immobiliare, fornendo gli esempi su due Paesi: Italia e USA.

Prodotto Interno Lordo (PIL)

Il PIL misura il valore totale dei beni e dei servizi prodotti in un Paese ed è un indicatore ritardato. Esso fornisce un’istantanea della performance economica complessiva e viene calcolato su base trimestrale e annuale.

Tasso di Disoccupazione e Tasso di Occupazione

- Come si calcola: Il numero di disoccupati diviso per la forza lavoro totale (occupati + disoccupati), moltiplicato per 100.

- Significato: Fornisce un’indicazione del livello di difficoltà che le persone incontrano nel trovare lavoro. Un alto tasso di disoccupazione suggerisce problemi economici, mentre un basso tasso indica una situazione più favorevole del mercato del lavoro.

- Fonte dati per Italia: Istat (Dati Disoccupazione Italia)

- Fonte dati per USA: Bureau of Labor Statistics (Dati Disoccupazione USA)

- Come si calcola: Il numero di occupati diviso per la popolazione totale in età lavorativa, moltiplicato per 100.

- Significato: Indica la capacità di un’economia di creare posti di lavoro per la sua popolazione. Un alto tasso di occupazione suggerisce una buona capacità dell’economia di assorbire la forza lavoro disponibile, mentre un basso tasso può indicare problemi strutturali nel mercato del lavoro.

- Fonte dati per Italia: Istat (Dati Occupazione Italia)

- Fonte dati per USA: Bureau of Labor Statistics (Dati Occupazione USA)

Differenze Principali

- Definizione:

- Tasso di Disoccupazione: Rappresenta la percentuale di persone senza lavoro ma che stanno cercando attivamente un impiego.

- Tasso di Occupazione: Rappresenta la percentuale della popolazione in età lavorativa che ha un lavoro.

- Popolazione di Riferimento:

- Tasso di Disoccupazione: Si riferisce alla forza lavoro totale (occupati e disoccupati).

- Tasso di Occupazione: Si riferisce all’intera popolazione in età lavorativa, indipendentemente dal fatto che stiano cercando attivamente lavoro o no.

- Indicazioni Economiche:

- Tasso di Disoccupazione: Indica quanto è difficile trovare lavoro per chi lo cerca attivamente. Un indicatore di problemi nel breve termine.

- Tasso di Occupazione: Indica la capacità complessiva dell’economia di impiegare la sua popolazione in età lavorativa. Un indicatore della salute economica a lungo termine.

Inflazione

L’inflazione rappresenta l’aumento generale dei prezzi dei beni e dei servizi in un’economia nel tempo. È un concetto ampio che può essere misurato da diversi indicatori, tra cui il CPI, il PCE e il PPI.

Il CPI misura la variazione dei prezzi di un paniere di beni e servizi acquistati dalle famiglie. È l’indicatore di inflazione più comunemente utilizzato.

- Cosa misura: Prezzi al consumo pagati dai consumatori per un paniere di beni e servizi.

- Fonte dati per Italia: Istat (Dati CPI Italia)

- Fonte dati per USA: Bureau of Labor Statistics (Dati CPI USA)

Il PCE misura la variazione dei prezzi dei beni e servizi consumati dalle persone fisiche. È l’indicatore preferito dalla Federal Reserve degli Stati Uniti per valutare l’inflazione.

- Cosa misura: Prezzi al consumo basati sulla spesa dei consumatori per i beni e servizi.

- Fonte dati per USA: Bureau of Economic Analysis (Dati PCE USA)

Il PPI misura la variazione dei prezzi dal punto di vista dei produttori. Include i prezzi che i produttori ricevono per i beni e servizi venduti.

- Cosa misura: Prezzi alla produzione per i beni e servizi venduti dai produttori.

- Fonte dati per Italia: Istat (Dati PPI Italia)

- Fonte dati per USA: Bureau of Labor Statistics (Dati PPI USA)

Differenze Principali

- CPI vs. PCE: Entrambi misurano i prezzi al consumo, ma il PCE tende ad essere più ampio in termini di copertura dei beni e servizi e tiene conto dei cambiamenti nei comportamenti di spesa dei consumatori. Il PCE è l’indicatore preferito dalla Federal Reserve degli Stati Uniti perché offre una visione più completa delle spese di consumo.

- PPI: Misura i prezzi dal punto di vista dei produttori e non dei consumatori. Può essere un indicatore anticipatore dell’inflazione al consumo, in quanto un aumento dei prezzi alla produzione può tradursi in un aumento dei prezzi al consumo.

Vendite al Dettaglio

Le vendite al dettaglio rappresentano la spesa dei consumatori per beni e servizi, indicando il livello di fiducia e potere d’acquisto.

- Fonte dati per Italia: Istat (istat.it)

- Fonte dati per USA: U.S. Census Bureau (census.gov)

Vendite al dettaglio elevate suggeriscono un’economia in crescita, con consumatori fiduciosi e disposti a spendere. Questo può tradursi in una maggiore domanda di immobili. Al contrario, vendite al dettaglio in calo possono indicare una contrazione economica, riducendo l’attività nel mercato immobiliare.

Indice di Fiducia dei Consumatori

Questo indicatore misura il grado di ottimismo dei consumatori riguardo la situazione economica futura. È un indicatore anticipatore.

- Fonte dati per Italia: Istat (istat.it)

- Fonte dati per USA: The Conference Board (conference-board.org)

Un alto indice di fiducia dei consumatori suggerisce che i consumatori sono ottimisti riguardo la loro situazione finanziaria futura e l’economia in generale, favorendo l’acquisto di case e altri immobili. Un basso indice di fiducia può portare a una diminuzione della domanda di immobili.

Attività Manifatturiera

L’attività manifatturiera riflette gli ordini e la produzione delle industrie manifatturiere, fornendo un’idea della salute economica del settore industriale.

- Fonte dati per Italia: Istat (istat.it)

- Fonte dati per USA: Institute for Supply Management (ismworld.org)

Un aumento nell’attività manifatturiera indica una maggiore fiducia delle aziende nel futuro economico, portando a investimenti in nuovi immobili industriali. Una riduzione può suggerire una diminuzione della domanda di tali spazi.

Produzione Industriale

Questo indicatore misura il grado di ottimismo dei consumatori riguardo la situazione economica futura. È un indicatore anticipatore.

- Fonte dati per Italia: Istat (istat.it)

- Fonte dati per USA: Federal Reserve (federalreserve.gov)

Un alto indice di fiducia dei consumatori suggerisce che i consumatori sono ottimisti riguardo la loro situazione finanziaria futura e l’economia in generale, favorendo l’acquisto di case e altri immobili. Un basso indice di fiducia può portare a una diminuzione della domanda di immobili.

Tasso di Interesse

Il tasso di interesse è il costo del denaro, determinato principalmente dalle politiche delle banche centrali. Esistono vari tipi di tassi di interesse, tra cui il tasso di riferimento, i tassi sui mutui e i tassi sui depositi.

- Fonte dati per Italia: Istat (istat.it)

- Fonte dati per USA: Federal Reserve (federalreserve.gov)

Fissato dalle banche centrali per i prestiti alle banche commerciali.

- Fonte dati per Italia: Banca d’Italia (Tassi di Interesse Italia)

- Fonte dati per USA: Federal Reserve (Tassi di Interesse USA)

Applicato ai mutui per l’acquisto di immobili.

- Fonte dati per Italia: ABI (Dati Tassi Mutui Italia)

- Fonte dati per USA: Freddie Mac (Dati Tassi Mutui USA)

-

- Alti Tassi di Interesse: Rendono i mutui più costosi, riducendo la domanda di immobili.

- Bassi Tassi di Interesse: Rendono i mutui più convenienti, aumentando la domanda di immobili.

- Spesa dei Consumatori:

-

- Alti Tassi di Interesse: Riducendo la disponibilità economica per altri acquisti, compresi gli immobili.

- Bassi Tassi di Interesse: Aumentano la disponibilità economica per altri acquisti, compresi gli immobili.

- Investimenti:

-

- Alti Tassi di Interesse: Riducono l’attrattiva degli investimenti immobiliari rispetto ad altri investimenti.

- Bassi Tassi di Interesse: Aumentano l’attrattiva degli investimenti immobiliari.

Mercato Immobiliare

Il mercato immobiliare stesso è un importante indicatore economico, influenzato da vari fattori come i tassi di interesse, la fiducia dei consumatori e la disponibilità di credito.

- Fonte dati per Italia: Agenzia delle Entrate (agenziaentrate.gov.it)

- Fonte dati per USA: National Association of Realtors (nar.realtor)

L’analisi delle vendite di nuove abitazioni, delle domande di mutuo e degli inizi di costruzione offre una visione dettagliata della domanda e dell’offerta nel mercato immobiliare. Monitorare questi dati è essenziale per prevedere le tendenze e fare scelte di investimento informate.

Fonti di Dati per gli Indicatori Economici

Oltre ai siti specifici per ciascun indicatore, ecco alcune piattaforme e siti generali dove trovare dati economici:

- La Commissione Europea: Numerosi indicatori economici per l’Europa in generale e per qualsiasi Paese dell’Unione Europea (ec.europa.eu/eurostat)

- The OCSE: Dati in tempo reale sui più importanti indicatori economici in Europa, insieme a una pubblicazione mensile dei principali indicatori economici (MEI) (https://data.oecd.org/)

- The FMI: Il FMI (Fondo Monetario Internazionale) pubblica due volte l’anno il World Economic Outlook Report (www.imf.org/en/Publications/WEO)

- World Bank Open Data: Principali indicatori economici di quasi tutti i Paesi del mondo (data.worldbank.org)

- Bloomberg Economic Calendar: Calendario in tempo reale per i rilasci dei dati economici (https://www.bloomberg.com/markets/economic-calendar)

- Trading Economics Econ Calendar: Un altro calendario economico in tempo reale che fornisce dettagli sui rilasci dei dati economici (https://tradingeconomics.com/calendar)

- Eurostat: Statistiche ufficiali per l’Unione Europea (ec.europa.eu/eurostat)

- National Bureau of Economic Research (NBER): Dati e analisi economiche per gli USA (nber.org)

- Statista: Statistiche e dati economici globali (statista.com)

- Reuters Economic Data: Notizie e dati economici globali (https://www.reuters.com/markets/)

Valutare gli indicatori insieme

- Situazione: Economia in forte crescita, con fiducia dei consumatori e molte opportunità di lavoro.

- Impatto: Aumento della domanda di immobili residenziali e commerciali.

- Situazione: Pressione inflazionistica elevata, con banche centrali che alzano i tassi di interesse per controllare l’inflazione.

- Impatto: Riduzione della domanda di immobili a causa dei costi più elevati dei mutui e della ridotta capacità di spesa dei consumatori.

- Situazione: Settore industriale in espansione, con aumento della produzione e molti posti di lavoro disponibili.

- Impatto: Aumento della domanda di immobili industriali e commerciali.

- Situazione: Economia in recessione, con alta disoccupazione e pessimismo tra i consumatori.

- Impatto: Riduzione della domanda di immobili, con potenziale calo dei prezzi immobiliari.

Utilizzare una combinazione di questi indicatori permette agli investitori di avere una visione più accurata dello stato economico e delle possibili tendenze nel mercato immobiliare, aiutandoli a prendere decisioni più informate e strategiche.

Il mercato immobiliare non opera in isolamento; è profondamente intrecciato con la salute economica complessiva di una nazione e reagisce sensibilmente a una serie di indicatori economici. Questi indicatori servono come termometri per misurare non solo lo stato attuale dell’economia, ma anche per anticipare future tendenze del mercato immobiliare. Allo stesso tempo, il mercato immobiliare stesso influisce sull’economia, dato che le attività di costruzione, vendita e acquisto di immobili contribuiscono in modo significativo al PIL di un paese. Comprendere come questi indicatori si influenzano a vicenda è essenziale per qualsiasi investitore che voglia navigare con successo nel mercato immobiliare.

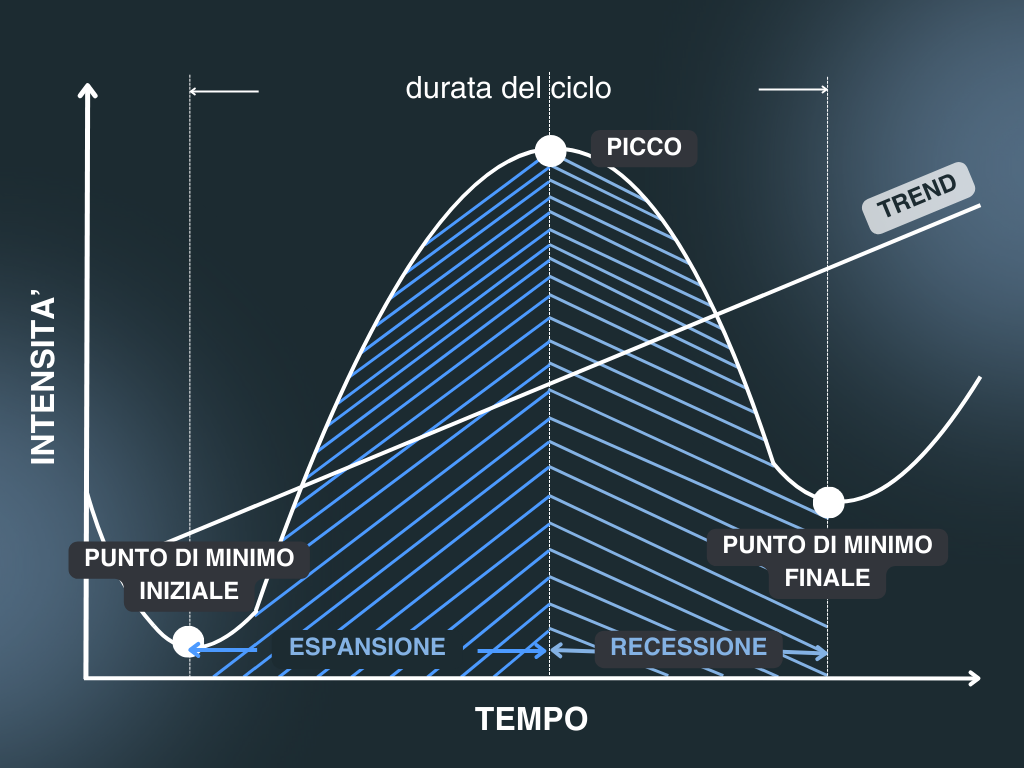

DECIFRARE LA CICLICITÀ

La chiave per dominare il mercato immobiliare

Capire la natura ciclica dei mercati economici è fondamentale per qualsiasi investitore. Questa ciclicità si manifesta in tutti i settori, incluso il mercato immobiliare, dove la comprensione delle fasi cicliche aiuta a prevedere le fluttuazioni e a determinare le migliori strategie di investimento.

La presente sezione si propone di guidarti nell’interpretare i segnali economici e immobiliari, aiutandoti a stabilire la migliore strategia d’ingresso, permanenza e, infine, uscita dal mercato.

Le economie sono intrinsecamente cicliche e il loro equilibrio dipende da una varietà di fattori interni ed esterni. Un’attenta osservazione della fase economica attuale, insieme all’analisi di indicatori chiave, permette di anticipare i movimenti futuri e di valutare le migliori mosse strategiche. Questa sezione esamina quali indicatori monitorare e come decifrare i loro segnali per capire non solo se e quando entrare nel mercato immobiliare, ma anche quando potrebbe essere il momento più opportuno per ritirarsi e realizzare il valore accumulato.

Ogni ciclo si compone di diverse fasi che si susseguono. Vediamo in dettaglio come queste fasi si manifestano e influenzano le decisioni di investimento.

CICLO ECONOMICO

ESPANSIONE

Durante l’espansione, assistiamo a una serie di dinamiche in gioco che segnalano un mercato in salute e in crescita:

- Aumento dei Prezzi: I dati statistici mostrano un incremento percentuale annuale dei prezzi medi di vendita. Per esempio, si potrebbe osservare un aumento del 5-10% nell’arco di un anno in diversi mercati, indipendentemente dalla geografia.

- Riduzione dei Tempi di Permanenza sul Mercato: Analizzando i report settoriali, emergono dati come la riduzione del tempo medio di vendita da 90 a 30 giorni, un chiaro indicatore di un forte interesse da parte degli acquirenti.

- Aumento della Costruzione di Nuove Unità: Le licenze edilizie aumentano in modo significativo. A livello internazionale, si possono confrontare le statistiche annuali che indicano un aumento percentuale delle nuove costruzioni.

PICCO

Il picco può essere meno evidente dell’espansione, ma vi sono segnali distintivi:

- Stabilità dei Prezzi: Il mercato potrebbe non mostrare significativi aumenti di prezzo su base trimestrale. Questo stallo può essere evidente dai report trimestrali di associazioni del settore immobiliare internazionali.

- Ridotta Convenienza degli Investimenti: I margini di profitto si assottigliano. Analizzando i dati sul rendimento degli investimenti immobiliari, un ridotto incremento percentuale anno su anno indica un avvicinamento al picco.

RECESSIONE

La recessione è una fase di rallentamento, che può essere identificata attraverso:

- Aumento dell’Inventario di Immobili Non Venduti: Un incremento nel numero di mesi necessari per vendere l’inventario esistente può essere un segnale. Gli indici di mercato possono mostrare, ad esempio, un passaggio da 4 a 6 mesi di inventario disponibile.

- Riduzione dei Prezzi: Si comincia a notare una tendenza al ribasso dei prezzi di vendita. Statistiche che mostrano una percentuale negativa nei cambiamenti dei prezzi medi annuali confermano questa fase.

PUNTO DI MINIMO

Il punto di minimo rappresenta il punto di maggiore opportunità per alcuni investitori:

- Prezzi Bassi: Si osservano valori di vendita significativamente inferiori rispetto ai precedenti picchi. Ad esempio, un calo medio del 20% rispetto ai prezzi massimi raggiunti può segnalare il fondo del ciclo.

- Alto Numero di Proprietà in Preclusione: Report di istituti di credito internazionali mostrano un aumento delle preclusioni bancarie, un segno che molti proprietari stanno avendo difficoltà finanziarie.

Questi segnali devono essere analizzati nel contesto di indicatori macroeconomici più ampi, come tassi di interesse, tassi di occupazione e politiche governative, per avere una visione completa. Gli investitori saggi osservano questi indicatori, combinati con una valutazione approfondita del contesto locale e globale, per prendere decisioni informate.

IL POLSO DEL MERCATO SPECIFICO

Fattori essenziali da monitorare

Dopo aver compreso lo sviluppo globale, i fattori economici, le teorie dei flussi di capitale e gli indicatori economici per determinare lo stato di salute di un paese, e la ciclicità dell’economia, è fondamentale focalizzarsi sul mercato immobiliare locale. Questa sezione della guida aiuta gli investitori a valutare il mercato immobiliare specifico, identificare la fase del ciclo economico e creare un business plan per massimizzare i rendimenti.

Indicatori Chiave del Mercato Immobiliare Locale

Offerta e Domanda

La dinamica tra offerta e domanda è cruciale per determinare i prezzi e la liquidità nel mercato immobiliare. Un equilibrio o squilibrio tra questi fattori può indicare opportunità di investimento.

- Fonte dati per Italia: Osservatorio del Mercato Immobiliare – Agenzia delle Entrate

- Fonte dati per USA: National Association of Realtors

- Alta Domanda: Aree urbane con forte crescita economica e opportunità lavorative.

- Alta Offerta: Zone periferiche con meno servizi e opportunità lavorative.

Indicatori Demografici

Le tendenze di migrazione, i cambiamenti nella composizione delle famiglie e le dinamiche generazionali influenzano la domanda di immobili.

- Fonte dati per Italia: Istat – Demografia https://demo.istat.it/

- Fonte dati per USA: US Census Bureau

- Migrazione Interna: Trasferimenti dalle campagne alle città per motivi di lavoro.

- Composizione Familiare: Aumento delle famiglie mononucleari.

Innovazioni nel Settore

L’adozione di nuove tecnologie e pratiche costruttive migliora l’efficienza e la qualità degli immobili, rendendoli più attraenti.

- Fonte dati per Italia: Enea – Innovazione nel settore edilizio

- Fonte dati per USA: National Institute of Building Sciences

- Tecnologie Smart Home: Sistemi di domotica.

- Materiali Sostenibili: Uso di materiali ecologici.

Prezzi di Vendita

Analizzare le serie storiche dei prezzi di vendita aiuta a identificare tendenze e potenziali punti di ingresso o uscita dal mercato.

- Fonte dati per Italia: Osservatorio del Mercato Immobiliare

- Fonte dati per USA: National Association of Realtors

- Serie Storiche: Prezzi medi degli ultimi 10 anni.

- Tendenze: Crescita costante dei prezzi in aree metropolitane.

Tempo sul Mercato

La media dei giorni di permanenza di un immobile sul mercato è un indicatore della domanda. Un breve tempo di vendita indica alta domanda, mentre tempi lunghi suggeriscono un mercato stagnante.

- Fonte dati per Italia: Nomisma

- Fonte dati per USA: Zillow Research

- Breve Tempo sul Mercato: Immobili in città con alta richiesta.

- Lungo Tempo sul Mercato: Aree rurali o con scarsa attrattività economica.

Rapporto Domanda/Offerta

La dinamica tra offerta e domanda è cruciale per determinare i prezzi e la liquidità nel mercato immobiliare. Un equilibrio o squilibrio tra questi fattori può indicare opportunità di investimento.

- Fonte dati per Italia: Nomisma

- Fonte dati per USA: Redfin Data Center

- Rapporto Alto: Mercati urbani con forte crescita economica.

- Rapporto Basso: Mercati sovraccarichi di offerta senza adeguata domanda.

Politiche Governative

Le leggi e regolamentazioni possono avere un impatto significativo sul mercato immobiliare. Iniziative come agevolazioni fiscali per gli investitori, incentivi per la ristrutturazione e normative ambientali possono influenzare la domanda e l’offerta.

- Fonte dati per Italia: Agenzia delle Entrate

- Fonte dati per USA: HUD (Department of Housing and Urban Development)

- Incentivi per Investitori: Agevolazioni fiscali per gli investimenti immobiliari.

- Normative Ambientali: Regolamentazioni sull’efficienza energetica degli edifici.

Eventi Globali

Gli eventi internazionali, come crisi economiche o pandemie, possono influenzare il mercato immobiliare locale. Tali eventi possono causare incertezze economiche che riducono la domanda di immobili.

- Fonte dati per Italia: Istat

- Fonte dati per USA: Federal Reserve

- Crisi Economiche: La crisi finanziaria del 2008.

- Pandemie: La pandemia di COVID-19.

Indicatori di Turismo

Il turismo può avere un impatto significativo sul mercato immobiliare locale, soprattutto nelle aree con alta affluenza di visitatori. Aumenta la domanda di immobili ad uso turistico come case vacanza e B&B.

- Fonte dati per Italia: ENIT – Agenzia Nazionale del Turismo

- Fonte dati per USA: U.S. Travel Association

- Arrivi Turistici: Numero di turisti che visitano un’area specifica.

- Occupazione Alberghiera: Tassi di occupazione degli hotel.

Per investimenti immobiliari efficaci, concentra l’attenzione su aree urbane in espansione, tendenze demografiche e innovazioni tecnologiche. Analizza i prezzi storici e sfrutta incentivi fiscali per massimizzare i rendimenti. Usa dati affidabili per ridurre i rischi e prendere decisioni informate.

VALUTAZIONE DEL RISCHIO

Costruire strategie d’ingesso e uscita

Identificare il proprio profilo di rischio e determinare la migliore strategia di ingresso.

Come Fare la Valutazione di un Investimento Immobiliare per Affitto

Per valutare la redditività di un investimento immobiliare destinato all’affitto, è fondamentale esaminare i principali indicatori di ritorno sugli investimenti, come ROI (Return on Investment) e ROE (Return on Equity). In questo contesto, consideriamo anche il tempo di possesso della proprietà.

ROI (Return on Investment)

Il ROI misura la redditività di un investimento in affitto. Si calcola dividendo il profitto netto annuale dall’investimento per il costo totale dell’investimento e moltiplicando per 100 per ottenere una percentuale.

- Costo totale dell’investimento: €250.000

-

- Prezzo d’acquisto: €240.000

- Spese legali e di transazione: €6.000

- Tasse e imposte: €4.000

- Reddito da affitto annuale: €18.000 (affitto mensile €1.500)

- Spese annuali: €3.000 (manutenzione, gestione, assicurazione)

- Profitto netto annuale: €18.000 − €3.000 = €15.000

- Un ROI vantaggioso per un investimento immobiliare destinato all’affitto generalmente dovrebbe essere superiore al 6-8%. Tuttavia, un ROI del 10% o più è considerato molto vantaggioso.

ROE (Return on Equity)

Il ROE misura la redditività del capitale proprio investito. Si calcola dividendo il profitto netto annuale per il capitale proprio investito e moltiplicando per 100 per ottenere una percentuale.

$$ROE=\frac{Profitto~Netto~Annuale}{Capitale~Proprio~Investito}\times100$$

Esempio

- Capitale Proprio Investito: €100.000

-

- Capitale proprio: €100.000

- Mutuo: €150.000 (non incluso nel capitale proprio)

- Profitto Netto Annuale: €15.000

$$ROE=\frac{15.000}{100.000}\times100=15\%$$

Suggerimento per ROE Vantaggioso

- Un ROE vantaggioso dovrebbe essere almeno superiore al 12-15%. Un ROE del 20% o più è indicativo di un investimento molto redditizio.

Passaggi per la Valutazione

- Prezzo d’acquisto dell’immobile

- Spese legali e di transazione

- Tasse e imposte

- Costi di manutenzione e gestione

- Prezzo d’acquisto dell’immobile

- Spese legali e di transazione

- Tasse e imposte

- Costi di manutenzione e gestione

- Utilizzare le formule sopra menzionate per calcolare ROI e ROE.

- Confrontare i risultati con altri investimenti simili per determinare la competitività.

- Valutare la stabilità del mercato immobiliare locale.

- Considerare le tendenze demografiche e economiche.

- Analizzare potenziali rischi specifici (es. cambiamenti normativi, disastri naturali).

- Stabilire un obiettivo di profitto netto (es. vendere quando il profitto netto annuale raggiunge una certa somma).

- Monitorare i cambiamenti nei tassi di interesse e altri indicatori economici che possono influenzare il valore dell’immobile.

- Vendere in un mercato favorevole con alta domanda e prezzi in aumento.

- Evitare di vendere in un mercato in declino a meno che non sia assolutamente necessario.

- Breve termine: Vendita dopo 3-5 anni per approfittare di guadagni a medio termine.

- Lungo termine: Tenere la proprietà per 10-20 anni o più per benefici a lungo termine, come l’apprezzamento del valore e i ricavi da affitti.

- Pianificare in base alla propria situazione finanziaria e ai propri obiettivi a lungo termine.

- Considerare le implicazioni fiscali della vendita.

Punti di Uscita

Esempi di Strategie d'Uscita

- Investimento: Acquisto di un appartamento per €200.000, affitto mensile di €1.200, ricavi annuali di €14.400.

- Vendita: Dopo 5 anni, vendita per €240.000.

- Profitto Netto Annuale: €14.400 × 5= €72.000

- ROI Annuale: $$\frac{14.400−𝑆𝑝𝑒𝑠𝑒~𝐴𝑛𝑛𝑢𝑎𝑙𝑖}{200.000}\times100$$

- ROE Annuale: $$\frac{14.400−𝑆𝑝𝑒𝑠𝑒~𝐴𝑛𝑛𝑢𝑎𝑙𝑖}{𝐶𝑎𝑝𝑖𝑡𝑎𝑙𝑒~𝑃𝑟𝑜𝑝𝑟𝑖𝑜~𝐼𝑛𝑣𝑒𝑠𝑡𝑖𝑡𝑜}\times100$$

- Investimento: Acquisto di una casa per €300.000, affitto mensile di €1.500, ricavi annuali di €18.000.

- Vendita: Dopo 10 anni, vendita per €400.000.

- Profitto Netto Annuale: €18.000×10=€180.000

- ROI Annuale: $$\frac{18.000−𝑆𝑝𝑒𝑠𝑒~𝐴𝑛𝑛𝑢𝑎𝑙𝑖}{300.000}\times100$$

- ROE Annuale: $$\frac{18.000−𝑆𝑝𝑒𝑠𝑒~𝐴𝑛𝑛𝑢𝑎𝑙𝑖}{𝐶𝑎𝑝𝑖𝑡𝑎𝑙𝑒~𝑃𝑟𝑜𝑝𝑟𝑖𝑜~𝐼𝑛𝑣𝑒𝑠𝑡𝑖𝑡𝑜}\times100$$

La costruzione di strategie d’ingresso e uscita ben pianificate è essenziale per il successo negli investimenti immobiliari. Utilizzare gli indicatori ROI e ROE permette di valutare la redditività e il rischio di un investimento concreto, consentendo decisioni informate e strategiche.

DIVERSIFICAZIONE

Costruire un portafoglio diversificato

Investire in diverse aree geografiche e tipi di immobili può mitigare i rischi e migliorare la stabilità del portafoglio. La diversificazione è fondamentale perché permette di ridurre l’impatto delle fluttuazioni di mercato su singole proprietà o regioni specifiche.

- Investi in immobili situati in diverse città o paesi per bilanciare i rischi legati a economie locali.

- Considera i mercati emergenti con alto potenziale di crescita, così come le aree stabili con rendimenti più prevedibili.

- Combina residenziali, commerciali, industriali e immobili a scopo turistico per sfruttare i vantaggi di ciascun settore.

- Gli immobili residenziali offrono stabilità, mentre quelli commerciali e industriali possono offrire rendimenti più elevati.

Gestione del Portafoglio

Monitorare e aggiustare il proprio portafoglio in base all'andamento del mercato è cruciale per mantenere la sua redditività e minimizzare i rischi. Ecco alcuni passaggi chiave:

1. Monitoraggio Continuo

• Segui regolarmente le performance del tuo portafoglio e confronta con gli obiettivi prefissati.

• Utilizza strumenti di analisi per valutare i trend di mercato e identificare eventuali necessità di aggiustamenti.

2. Adattamenti Strategici

• Ribilancia il portafoglio quando necessario, vendendo proprietà che hanno raggiunto il loro picco di valore e reinvestendo in nuove opportunità.

• Decidi quando acquistare nuove proprietà basandoti su analisi di mercato e previsioni economiche.

3. Decisioni di Acquisto e Vendita

• Acquista proprietà in mercati con potenziale di crescita o in fasi di recupero economico.

• Vendi proprietà quando il mercato è favorevole o quando raggiungi gli obiettivi di rendimento prefissati.

In sintesi, un portafoglio immobiliare ben diversificato e gestito attivamente può offrire una maggiore stabilità e redditività a lungo termine. La chiave è monitorare costantemente il mercato e adattare le strategie di investimento alle condizioni mutevoli.

Investire in un agente immobiliare

per massimizzare i tuoi investimenti

Come un agente immobiliare preparato può trasformare ostacoli in opportunità di successo

Investire nel mercato immobiliare internazionale può essere complesso. Ecco come un agente immobiliare preparato può fare la differenza:

- Conoscenza del Mercato: Identifica le migliori opportunità e sa quando agire.

- Valutazioni Accurate: Evita errori costosi con stime precise.

- Gestione Burocratica: Naviga tra le normative locali per te.

- Negoziazioni Vantaggiose: Ottiene le migliori condizioni, proteggendo i tuoi interessi.

- Risparmio di Tempo: Gestisce tutto, liberando il tuo tempo.

- Supporto Multilingue: Supera le barriere linguistiche e culturali.

Non rischiare il tuo capitale. Affidati a un professionista e trasforma le sfide in opportunità di successo.